很多FOF基金經(jīng)理在尋找具體投資目標(biāo)上花的精力要遠(yuǎn)大于在策略選擇、回顧與調(diào)整上花的精力。但是這個(gè)屬于本末倒置的行為。

如果我們把風(fēng)格各異、收益走向不同的基金比喻成珍珠,那么策略就是串起珍珠的那條線。有了這條線,散亂的一粒粒珍珠才能組成一條璀璨的項(xiàng)鏈,才能戴在美女的脖子上熠熠生輝。每個(gè)美女的脖子顏色粗細(xì)長短都不一樣,所以串起珍珠的這條線,以及這串珍珠項(xiàng)鏈所選擇珍珠的標(biāo)準(zhǔn)譬如顏色大小等,也不一樣。策略也是一樣,投資者背景條件不一樣,產(chǎn)品需求也不一樣,因此,每個(gè)產(chǎn)品的投資策略也不一樣。

一、策略的本質(zhì)

在了解策略的本質(zhì)前,我們先來看一個(gè)問題:為什么很多基金投資者沒掙到錢?

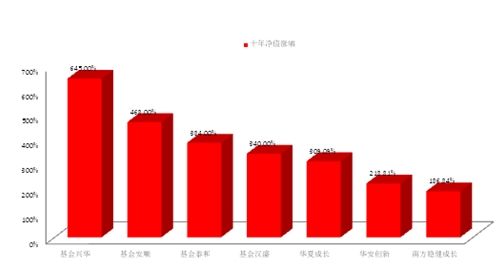

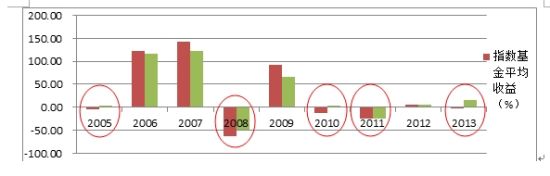

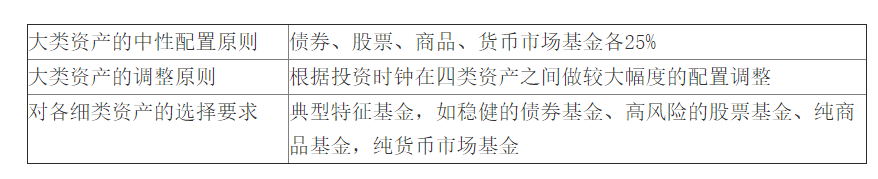

這兒有兩張圖。第一張圖是所有公募基金的五年平均收益變化。第二張圖是一些比較穩(wěn)健的基金過去十年的收益率情況。從圖上可以看到,五年以上的基金投資,理論上賠錢的概率不高,在基金業(yè)十多年的歷史上,也只有2008年上一個(gè)市場高點(diǎn)的一兩個(gè)月進(jìn)入市場的投資者之后五年的收益率為負(fù)(最大也不過10%左右的虧損)。一些比較穩(wěn)健的基金,十年收益率基本都在200%以上。

理論很美妙。但從我們對投資者的調(diào)查跟蹤來看,即便是真正投資了五年以上的投資者,掙到錢也是少數(shù)。

顯然,投資實(shí)踐與現(xiàn)實(shí)之間出現(xiàn)了問題。那么,投資者賠錢的原因是什么呢?

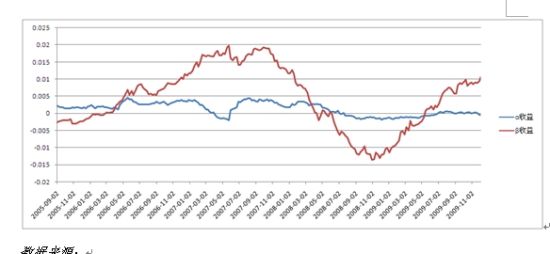

我們觀察一個(gè)現(xiàn)象,如果我們把市場的變化與投資者的凈申購關(guān)聯(lián)起來,會(huì)發(fā)現(xiàn)什么呢?

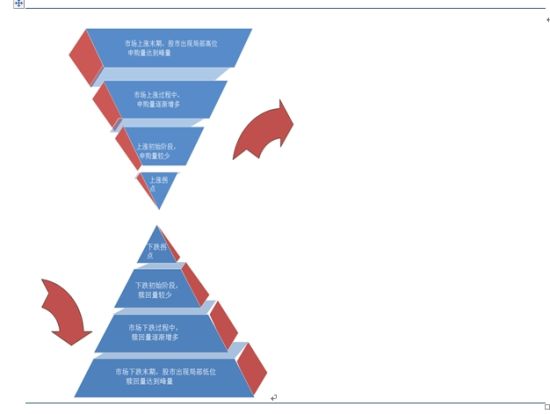

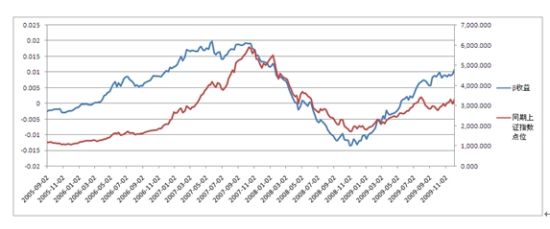

圖:多數(shù)投資者在行情頂部買入,底部賣出

可以明顯地看到,投資者的凈申購量隨著市場上漲逐漸增加,在2007年市場最高點(diǎn)時(shí)達(dá)到高峰,市場下跌之初仍然表現(xiàn)為凈申購。而隨時(shí)市場下跌加劇,投資者開始凈贖回,同樣,在市場跌到底部時(shí)凈贖回量達(dá)到頂點(diǎn)。

市場運(yùn)行周期總是經(jīng)歷上漲到下跌,在市場上漲初始階段,較少投資者大膽將資金投入,而更多持觀望或謹(jǐn)慎態(tài)度,隨著市場的上漲,越來越多投資者將資金投入基金市場,往往是市場出現(xiàn)高點(diǎn)或達(dá)到頂部的時(shí)候,投資者的申購量也達(dá)到峰值。

往往在市場開始下跌時(shí),較少投資者贖回基金,而是在市場下降趨勢逐步得到確認(rèn)的過程中,投資者加大贖回力度。一般在市場下跌的末期或底部,投資者的基金贖回量達(dá)到峰值。

顯然,投資者不是沒掙錢。不過受限于他們倒三角形的資金投入結(jié)構(gòu)(先少后多),少量資金掙的錢被大量資金賠的錢“吃光了”。仍然是受限于其三角形的資金退出結(jié)構(gòu)(先少后多),逃出去資金、兌現(xiàn)了的收益偏少,而留在市場里“苦熬”的資金偏多,這些資金在經(jīng)歷了最大的虧損后,在最后時(shí)刻出局——不光賠了最多的錢,連反敗為勝的機(jī)會(huì)都沒有留下!

所以,倒三角形的申購和正三角形贖回,是基民沒掙到錢的主要原因。投資者對市場運(yùn)行階段的認(rèn)識,是其做出基金申購贖回決策的主要依據(jù)。而正是這種“策略”,使得多數(shù)投資者一次次地錯(cuò)失(股市上漲過程中)所能獲得的收益。

其實(shí),很多面向投資者的基金研究人員其實(shí)都注意到了這個(gè)問題。但是他們的解決之道,或者是教育投資者“應(yīng)該克服恐懼,在最低點(diǎn)進(jìn)入,控制貪婪,在最高點(diǎn)退出”;或者是干脆告訴投資者買入并持有不動(dòng)。這種說法沒有錯(cuò),但是面對市場,你自忖你能不能做到這一點(diǎn)?如果你做不到,你又如何苛責(zé)投資者,要求他們做到?

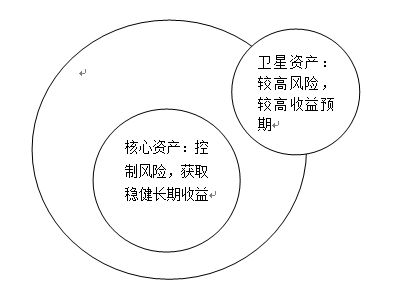

這就涉及到策略制訂的核心:你只需要告訴投資者什么是正確的,還是應(yīng)該做的更多?我認(rèn)為,策略制訂,首先要仔細(xì)分析每一類投資者在每一個(gè)市場節(jié)點(diǎn)出現(xiàn)時(shí)可能的心理反應(yīng)和行為反應(yīng),并針對這種反應(yīng),用適當(dāng)?shù)姆绞饺ゼs束或推動(dòng)其做正確的投資。舉個(gè)例子,我們經(jīng)常給部分投資者推薦“核心-衛(wèi)星”策略。但從投資實(shí)踐看,這個(gè)策略很多時(shí)候其實(shí)賺不到最多的錢——如果把錢都投到衛(wèi)星資產(chǎn)上去,理論上賺得更多。那為什么要容忍而且把大量的資金放到核心資產(chǎn)上去?因?yàn)楹诵馁Y產(chǎn)的穩(wěn)健和長期收益特性,化解了投資者對衛(wèi)星資產(chǎn)短期波動(dòng)過大的恐懼。換言之,核心資產(chǎn)的存在是定盤星,有這個(gè)定盤星的存在才能讓投資者放心持有收益預(yù)期較高(當(dāng)然風(fēng)險(xiǎn)也更大)的衛(wèi)星資產(chǎn)。所以,投資策略的核心,是在投資者投資性向限定范圍內(nèi),盡可能向正確的投資方向靠攏。它的目標(biāo),不是賺到理想狀況下最多的錢,而是賺到投資者性相范圍內(nèi)能賺到的最多的錢。

二、策略的構(gòu)成

傳統(tǒng)上認(rèn)為,一個(gè)完整的策略應(yīng)該包括幾部分(或者說策略中影響到最終投資者收益的主要有三個(gè)要素)一是資產(chǎn)配置

二是產(chǎn)品選擇(或基金經(jīng)理選擇)

三是市場時(shí)機(jī)選擇

可以看到,策略不只是告訴投資者應(yīng)該買什么,它的第一要?jiǎng)?wù)是告訴投資者如何分配錢,第二要?jiǎng)?wù)才是具體的品種選擇,還有更重要的,是告訴投資者如何根據(jù)市場環(huán)境來調(diào)整投資。

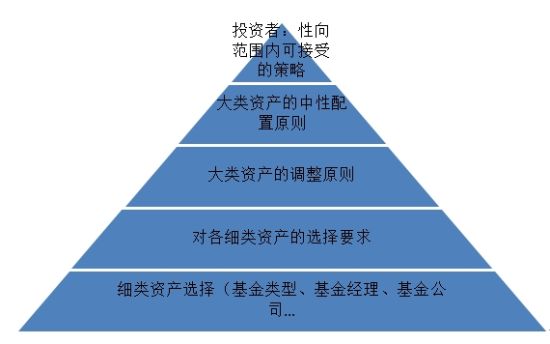

但是基于前面對策略本質(zhì)的重新認(rèn)識,我認(rèn)為投資者也是策略的一部分,所以構(gòu)成一個(gè)完整的策略金字塔應(yīng)該是這樣的:

可以說,策略統(tǒng)管并貫穿了投資行為的始終,它才是投資者賺錢的關(guān)鍵。不夸張地說,策略就是投資的一切,而其他都是為策略服務(wù)的。

三、可選的FOF投資策略

投資策略是個(gè)高度個(gè)性化的東西,嚴(yán)格地說,針對每個(gè)產(chǎn)品、每種市場環(huán)境都應(yīng)該對應(yīng)有不同的資產(chǎn)配置策略、調(diào)整策略、品種選擇策略。格式化的通用的投資策略會(huì)降低策略本身的有效性。但本書不是一本理論書籍,是用來指導(dǎo)具體的投資實(shí)踐的,所以我們姑且拋棄對基金投資策略中三類具體策略的原則性的描述,而把已經(jīng)有的一些被證明較為實(shí)用的投資策略羅列出來,以備讀者參考。

(一). 核心-衛(wèi)星投資策略

核心-衛(wèi)星策略最早見于嘉信投資在上世紀(jì)九十年代的一項(xiàng)研究。顧名思義,“核心-衛(wèi)星”策略是把資產(chǎn)分為“核心”與“衛(wèi)星”兩大類資產(chǎn)進(jìn)行配置的。其設(shè)計(jì)初衷,是把主要的資產(chǎn)放置于“核心”資產(chǎn)上,目標(biāo)是風(fēng)險(xiǎn)可控的情況下獲取穩(wěn)健的長期收益,而把少部分資金配置于“衛(wèi)星”資產(chǎn)上。“衛(wèi)星”資產(chǎn)的目的是提高整個(gè)資產(chǎn)組合的收益預(yù)期,因此“衛(wèi)星”資產(chǎn)可以投資于風(fēng)險(xiǎn)水平較高的品種上。

一般在投資實(shí)踐中,核心資產(chǎn)是指數(shù)基金,而衛(wèi)星資產(chǎn)則是小盤基金、另類基金(如期貨基金)等波動(dòng)率較大的基金。

核心-衛(wèi)星策略的精髓在于,衛(wèi)星部分僅占整個(gè)組合的一小部分,即便投資于風(fēng)險(xiǎn)系數(shù)相對較高的資產(chǎn)之中,但由于比例較低,即使這些品種大幅波動(dòng),整個(gè)組合仍然擁有穩(wěn)定的表現(xiàn)。舉例來說,如果衛(wèi)星部分占整個(gè)組合的比重為20%,且下跌了30%,投資組合的總值卻僅下跌了6%,大大降低了投資者的損失。相對于衛(wèi)星池的投資方式,核心—衛(wèi)星投資策略顯著降低了投資風(fēng)險(xiǎn)。

另一方面,由于組合中高風(fēng)險(xiǎn)資產(chǎn)的存在,相對于完全投資于核心的穩(wěn)健資產(chǎn)的投資方式,核心-衛(wèi)星投資策略提供獲取更好收益的機(jī)會(huì)。由于衛(wèi)星資產(chǎn)主要投資于小市值股票或基金、全球資產(chǎn)甚至期貨資產(chǎn)等高風(fēng)險(xiǎn)資產(chǎn)上(傳統(tǒng)上認(rèn)為這些資產(chǎn)打敗市場的概率要更高一些),其獲益能力要顯著強(qiáng)于核心資產(chǎn)。

這個(gè)策略在國外的投資表明,其在降低投資風(fēng)險(xiǎn)方面成效明顯。但其在提高收益方面的效果則越來越受到質(zhì)疑。主要原因,是有效性較高的市場環(huán)境下,主動(dòng)管理型的基金,無論其投資于哪個(gè)主題領(lǐng)域,即便是看上去獲益機(jī)會(huì)較大的中小盤、成長股或主題類投資如科技、醫(yī)療等領(lǐng)域,其戰(zhàn)勝指數(shù)基金的概率都較低。下面這張表摘自Larry Swedroe的一項(xiàng)研究,他隨機(jī)測算了2008年下半年至2009年上半年各類基金戰(zhàn)勝對應(yīng)指數(shù)的比例,結(jié)果表明,只有投資于大市值價(jià)值股的基金戰(zhàn)勝指數(shù)概率較高,而其他任何基金戰(zhàn)勝指數(shù)的概率都不超過50%。

| 資產(chǎn)類別 | 收益率 (%) | 積極管理型基金表現(xiàn)低于相應(yīng)基準(zhǔn)指數(shù)基金的百分率 |

| 大市值股票成長指數(shù)(羅素1000成長股) | -24.5 | 76.7 |

| 小市值股票成長指數(shù) (羅2000成長股) | -24.9 | 60.7 |

| 小市值股票指數(shù)股指數(shù) (羅素2000) | -25 | 53.7 |

| 小市值價(jià)值型 (羅素 2000 價(jià)值股) | -25.3 | 53.9 |

| 大市值 (羅素1000) | -26.7 | 51 |

| 大市值價(jià)值股指數(shù) (羅素1000價(jià)值股) | -29 | 29.7 |

這是個(gè)有趣的現(xiàn)象,意味著僅就基金投資而言,投資于衛(wèi)星池的效果反而是值得懷疑的(與股票投資正好相反,后者投資于核心池的效果多年以來廣受質(zhì)疑,因核心池大市值價(jià)值股的長期股價(jià)表現(xiàn)不如衛(wèi)星池的小市值成長股)。

但對于中國市場來說,情況并不如此。

過去9年間,有5年主動(dòng)管理基金戰(zhàn)勝了指數(shù)基金。顯然,主動(dòng)管理型基金戰(zhàn)勝指數(shù)基金的概率還是挺高的。因此,核心-衛(wèi)星策略在中國市場仍然有極高的實(shí)踐價(jià)值。

但是另一方面,中國市場有顯著的主題特征,即同一主題的投資品種同漲同跌的可能性要遠(yuǎn)大于分化的可能性。因此,選定一組核心基金的策略可以不動(dòng),但如果照搬國外經(jīng)驗(yàn),選定的衛(wèi)星基金池也不動(dòng)的話,則會(huì)顯著增加短期風(fēng)險(xiǎn)。因此,在我的操作實(shí)踐中,我對這個(gè)策略進(jìn)行了改良,即不局限于一個(gè)衛(wèi)星池,而是設(shè)定兩個(gè)風(fēng)險(xiǎn)相反的衛(wèi)星池,根據(jù)市場環(huán)境變化,在兩個(gè)衛(wèi)星池中進(jìn)行衛(wèi)星資產(chǎn)的調(diào)整。這個(gè)策略,其實(shí)是個(gè)核心-衛(wèi)星策略與啞鈴策略(后面會(huì)講到)的混合物。但這個(gè)策略在實(shí)踐中則比單純的核心-衛(wèi)星策略要更為投資者接受。這就是我反復(fù)強(qiáng)調(diào)的,策略不光要考慮市場,更重要的是要考慮人。只有把人做為一個(gè)重要要素考慮進(jìn)策略的制定,所制定的策略才會(huì)真正成為為投資者接受的理財(cái)工具而不僅僅是一個(gè)看上去很美的花瓶。

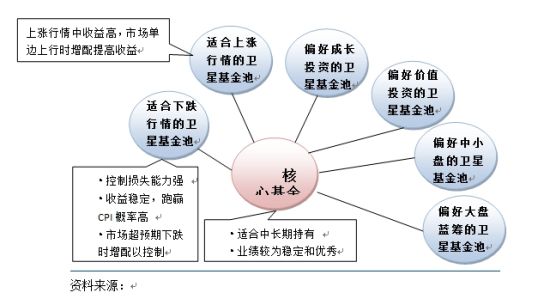

我的投資實(shí)踐中所應(yīng)用過的衛(wèi)星基金池種類非常繁多,以下僅列出部分:1)適合上漲行情的衛(wèi)星基金池:以指數(shù)型基金和倉位較高基金為主,在上漲行情中收益高;2)適合下跌行情的衛(wèi)星基金池:以控制損失能力強(qiáng)的債券方向基金為主,在下跌行情中有效控制損失;3)偏好價(jià)值投資的衛(wèi)星基金池:偏愛長期投資價(jià)值低估、市盈率較低、風(fēng)險(xiǎn)相對較低類股票的基金;4)偏好成長投資的衛(wèi)星基金池:偏愛市盈率較高、成長性較好類股票的基金;5)偏好大盤藍(lán)籌的衛(wèi)星基金池;6)偏好中小盤的基金池………

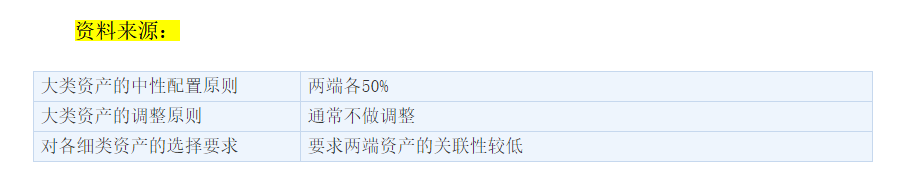

資料來源:

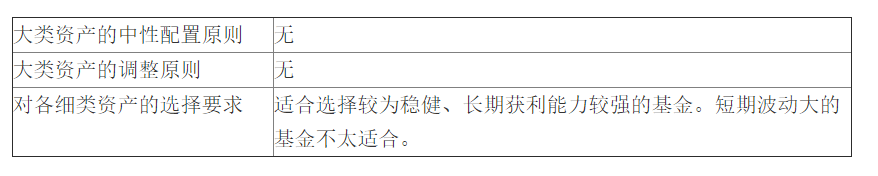

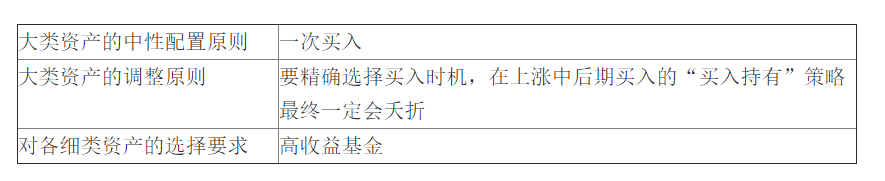

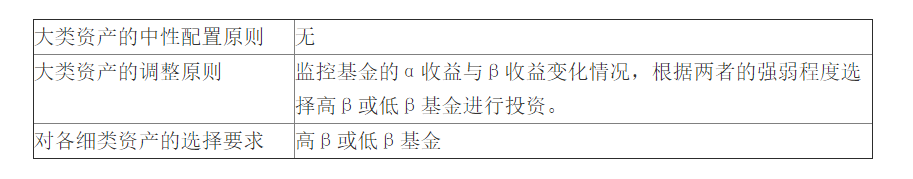

按照我之前總結(jié)的策略組成要素簡單總結(jié)一下核心-衛(wèi)星策略:

至于人的要素和具體品種的選擇,請參照后面如何為不同類型的投資者選擇投資策略,以及基金品種的挑選等對應(yīng)章節(jié)。

(二).“杠鈴”投資策略

杠鈴?fù)顿Y策略原來是一種應(yīng)用于債券投資的策略,即只投資于短期債券和長期債券,而不投資于中期債券。短期債券提供流動(dòng)性,長期債券提供高收益,從而較好地兼顧資產(chǎn)的流動(dòng)性與收益能力。由于杠鈴策略只選取資產(chǎn)兩端進(jìn)行投資的特性,即投資只應(yīng)該關(guān)注投資品的兩端,可以較好地平衡收益與風(fēng)險(xiǎn),尤其對各種極端市場環(huán)境有極好的適應(yīng)能力,因此也可以用在基金投資上。

按照杠鈴策略的思想,市場機(jī)會(huì)不在此就在彼,風(fēng)險(xiǎn)不在此也就在彼,投資于中間地帶資產(chǎn),既不能有效規(guī)避風(fēng)險(xiǎn)也不能獲取盡可能高的收益,是一種沒有價(jià)值的折中。而投資于兩端,無論市場向何種極端演變,出現(xiàn)何種黑天鵝事件,整個(gè)資產(chǎn)的抗擊打能力都很強(qiáng),同時(shí),無論機(jī)會(huì)出現(xiàn)在哪一端,資產(chǎn)組合也都能抓住。

打個(gè)比方說,資產(chǎn)只投資于政府債券和股票兩類,而放棄企業(yè)債券、可轉(zhuǎn)債等中間風(fēng)險(xiǎn)中間收益的產(chǎn)品。從市場實(shí)踐看,兩者的機(jī)會(huì)確實(shí)是相反的。所以無論市場向哪個(gè)極端演變,資產(chǎn)都有機(jī)會(huì),也都能扛得住風(fēng)險(xiǎn)。

杠鈴策略的核心在于選擇的兩類資產(chǎn)要相關(guān)性較低。同時(shí),二者之間的配比關(guān)系也要適當(dāng)。

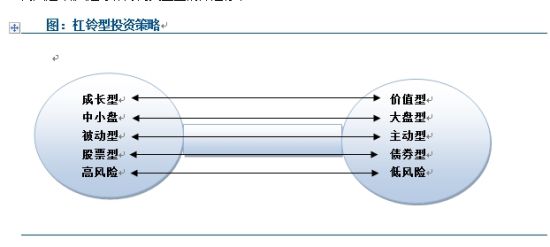

在投資實(shí)踐中,我們一般以價(jià)值-成長、大盤-中小盤、主動(dòng)型-被動(dòng)型、股票型-債券型、高風(fēng)險(xiǎn)-低風(fēng)險(xiǎn)等作為兩類基金的篩選標(biāo)準(zhǔn)。

圖:杠鈴型投資策略

資料來源:

行為金融研究發(fā)現(xiàn),人們對市場的反應(yīng)經(jīng)常會(huì)過度。反向策略即基于此。其投資思路是指買入過去一段時(shí)間表現(xiàn)較差的資產(chǎn),賣出過去一段時(shí)間表現(xiàn)較好的資產(chǎn)來進(jìn)行套利,又稱逆向投資策略或者負(fù)反饋投資策略。

(三). 反向投資策略

反向投資策略最初主要用于直接投資,因?yàn)楣善眱r(jià)格最直接是受投資者情緒影響的。而在基金這類間接投資品種上是否有效爭議頗多,因開放式基金凈值并不受投資者情緒影響。因此,反向策略可否應(yīng)用于基金投資,主要依賴于基金業(yè)績是否有持續(xù)性,以及基金業(yè)績遷移是否有規(guī)律性上。

那么,基金業(yè)績是否有持續(xù)性?

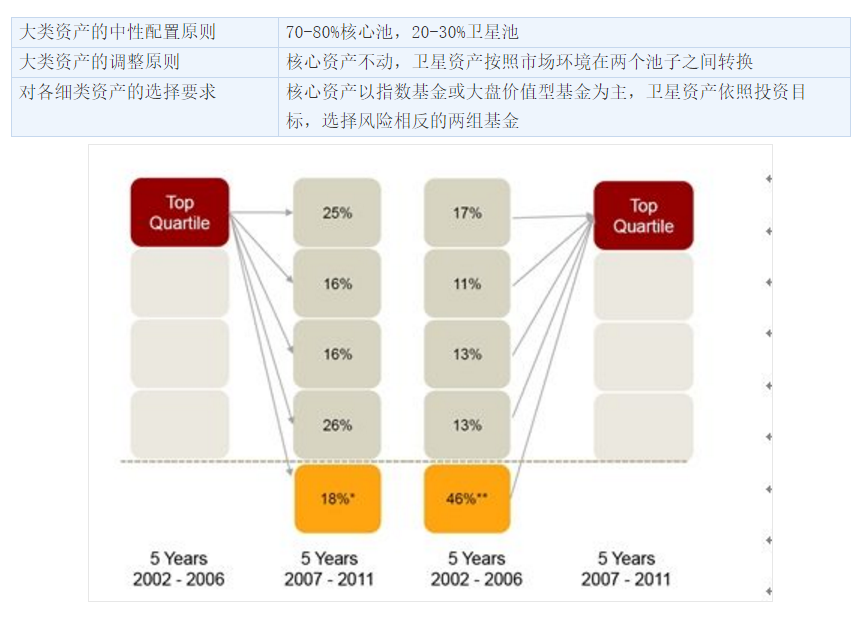

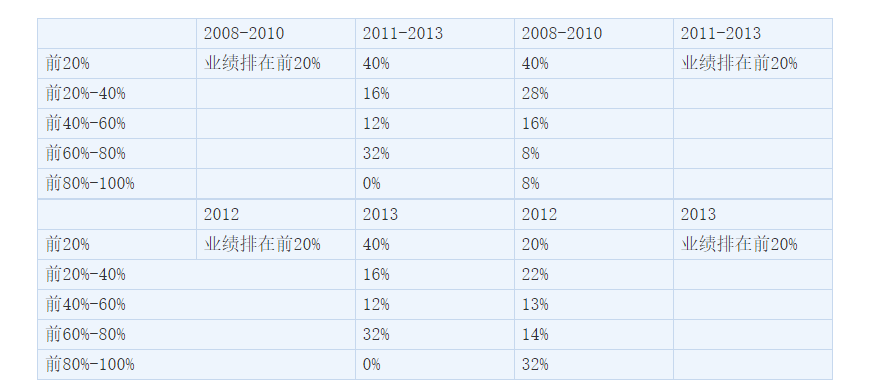

這個(gè)圖是美國市場共同基金在2002年-2011年10年間的業(yè)績遷移記錄。可以看到,前五年中業(yè)績排在前20%的基金(Top Quartile),在后五年中仍然留在前20%的只有1/4,有18%的業(yè)績排到了后20%。第二組數(shù)據(jù)更有趣,后五年中業(yè)績排在前20%的基金中,只有17%在前五年中也排在前20%,而其中竟然有46%的基金在前五年中業(yè)績是墊底的。簡單地說,如果投資者在后一個(gè)五年之初選擇基金的時(shí)候主要從前五年中業(yè)績最差的地面抽,那么選對的概率比任何其他組別的基金都要高!

國內(nèi)市場如何呢?

國內(nèi)基金市場歷史尚短,無法用5年作為周期來考察。不過我們可以看看3年和1年的情況。

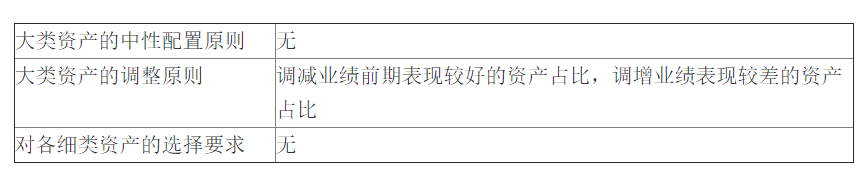

此外,反向投資策略也可以用做大類資產(chǎn)配置的調(diào)整策略。

這種情況其實(shí)與國外的研究也是吻合的。所以,研究者認(rèn)為,反向投資策略適合于做超短期(比如基金投資中的1年)或長期(比如5年)的投資,但它不大適合于做中期投資(比如3年)。 從3年的情況來看,基金業(yè)績持續(xù)性還可以。但1年的業(yè)績持續(xù)性就非常差了,后一年業(yè)績排名考前的基金中大約有1/3前一年業(yè)績墊底!

我們也總結(jié)一下:

成本平均策略是指投資者將現(xiàn)金投資者于基金時(shí),按照不同的凈值分批進(jìn)行購買,以便分?jǐn)偝杀荆瑥亩?guī)避一次性投入可能造成較大風(fēng)險(xiǎn)的策略。 (四)成本平均策略和時(shí)間分散化策略

成本平均策略是指投資者將現(xiàn)金投資者于基金時(shí),按照不同的凈值分批進(jìn)行購買,以便分?jǐn)偝杀荆瑥亩?guī)避一次性投入可能造成較大風(fēng)險(xiǎn)的策略。 (四)成本平均策略和時(shí)間分散化策略

時(shí)間分散化策略與成本平均策略類似,認(rèn)為時(shí)間可以分散風(fēng)險(xiǎn),時(shí)間分散策略和成本平均策略可以貫穿在其他策略中,輔助其他投資策略取得最大收益。

這兩種策略其實(shí)就是所謂的“定投”:前者是按照價(jià)格定投,后者是按照時(shí)間定投,當(dāng)然后一種定投要用的更多一些。

定投是一種“懶人策略”。它們的本質(zhì)都在于相信實(shí)踐可以分散風(fēng)險(xiǎn),并可能提高收益。

但是定投能否有效降低風(fēng)險(xiǎn)和提高收益,這個(gè)問題其實(shí)爭論頗多。1969年,默頓和薩繆爾森(沒錯(cuò),就是那兩位諾貝爾經(jīng)濟(jì)學(xué)獎(jiǎng)獲得者)發(fā)表文章說,時(shí)間分散化策略確實(shí)會(huì)降低組合的標(biāo)準(zhǔn)差(風(fēng)險(xiǎn)水平),意味著降低了損失的可能性,但是,隨著時(shí)間累計(jì),損失的絕對金額卻在增加。換句話說,單位資產(chǎn)的損失比例可能降低了,但是累計(jì)的損失金額卻增加了。

這個(gè)結(jié)論是正確的。所以,后來的定投策略的擁躉了不再提及這個(gè)策略的絕對風(fēng)險(xiǎn)控制能力,他們認(rèn)為定投策略其實(shí)是為那些低風(fēng)險(xiǎn)承受能力、本來無緣參與風(fēng)險(xiǎn)投資的投資者們打開了一扇門,使得他們能夠選擇風(fēng)險(xiǎn)投資而不必冒過高的風(fēng)險(xiǎn)。

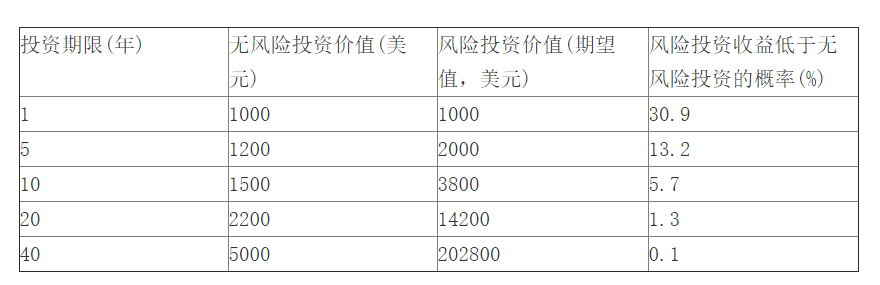

哈羅德。埃文斯基用一個(gè)例子說明了時(shí)間分散化策略的價(jià)值:

萊因哈特女士的時(shí)間分散化投資:萊因哈特女士有1000美元,她打算投資為退休基金。目前她有兩個(gè)選擇:

其一是無風(fēng)險(xiǎn)投資。預(yù)期收益率4%,標(biāo)準(zhǔn)差(風(fēng)險(xiǎn))為0;

其二是風(fēng)險(xiǎn)投資。預(yù)期收益率12%,標(biāo)準(zhǔn)差16%。

投資期限與風(fēng)險(xiǎn)投資“戰(zhàn)勝率”之間的關(guān)系如下:

不過從投資實(shí)踐來看,定投在成熟市場更適合一些。發(fā)展中的市場,由于其暴漲暴跌的特性,定投會(huì)顯著降低其收益能力。 隨著投資期限的延長,風(fēng)險(xiǎn)投資的“贏面”顯著增加。十年期的投資,風(fēng)險(xiǎn)投資“戰(zhàn)敗”概率只有5.7%,而其預(yù)期收益水平足足超過無風(fēng)險(xiǎn)收益率2/3!顯然,利用時(shí)間分散風(fēng)險(xiǎn)是有效的,它確實(shí)能使得投資者承擔(dān)原本他承擔(dān)不了的風(fēng)險(xiǎn),從而能獲取較高的收益。

不過從投資實(shí)踐來看,定投在成熟市場更適合一些。發(fā)展中的市場,由于其暴漲暴跌的特性,定投會(huì)顯著降低其收益能力。 隨著投資期限的延長,風(fēng)險(xiǎn)投資的“贏面”顯著增加。十年期的投資,風(fēng)險(xiǎn)投資“戰(zhàn)敗”概率只有5.7%,而其預(yù)期收益水平足足超過無風(fēng)險(xiǎn)收益率2/3!顯然,利用時(shí)間分散風(fēng)險(xiǎn)是有效的,它確實(shí)能使得投資者承擔(dān)原本他承擔(dān)不了的風(fēng)險(xiǎn),從而能獲取較高的收益。

買入并持有策略被很多研究人員所推崇,因此投資者也十分熟悉。研究人員之所以推崇它有兩個(gè)原因,其一是如果不考慮投資者感受,這個(gè)策略在理論上確實(shí)十分有效,其二這是所謂巴菲特支持的策略。

(五)買入并持有策略

但是如我前面所說,策略的制定,投資者是個(gè)必須考慮的因素,市場環(huán)境也是個(gè)必須考慮的因素。如果在一個(gè)暴漲暴跌的環(huán)境中片面讓投資者選擇買入并持有,那么結(jié)局多半是投資者的信心先于市場波谷到來前崩潰,留給投資者的只有每次都在頂部買入并計(jì)劃長期持有但卻在底部前賣出從而兌現(xiàn)“損失”的無奈。

在針對投資者的咨詢實(shí)踐中,我反復(fù)強(qiáng)調(diào)的是要站在投資者的立場而不光是站在專業(yè)人員的“專業(yè)”立場上。從這個(gè)角度看,買入并持有的策略其實(shí)不適合大多數(shù)的投資者。

此外,買入并持有策略不是簡單地隨機(jī)買入并持有,它要求對買入時(shí)機(jī)要有極好的把握能力。事實(shí)上,對于基金投資而言,買入并持有策略首先是一個(gè)宏觀策略,因?yàn)榛鹗找娴牡谝挥绊懸蛩厥呛暧^的市場環(huán)境,其次才是具體的品種選擇。

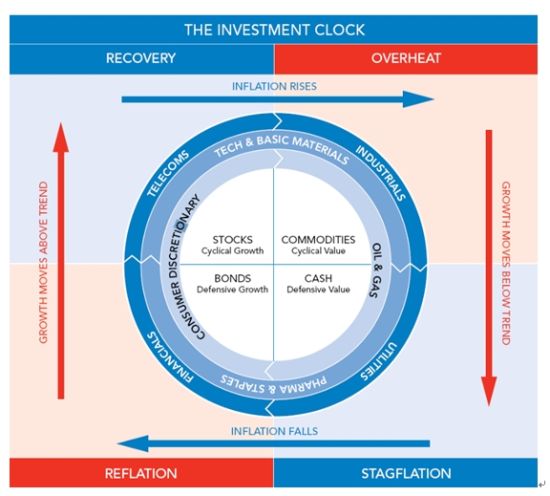

美林證券提出的投資時(shí)鐘模型,是一種將經(jīng)濟(jì)周期與資產(chǎn)和行業(yè)輪動(dòng)聯(lián)系起來的資產(chǎn)配置方法。該方法根據(jù)經(jīng)濟(jì)增長和通脹指標(biāo),將經(jīng)濟(jì)周期劃分為四個(gè)不同的階段——衰退、復(fù)蘇、過熱和滯脹。在經(jīng)濟(jì)周期的不同階段,沿順時(shí)針方向循環(huán),不同類別的資產(chǎn)會(huì)表現(xiàn)出顯著的差異,每個(gè)階段有一個(gè)特定的資產(chǎn)可以獲得超過大市的超額收益: (六)基于美林投資時(shí)鐘的基金投資策略

(1)衰退階段:GDP增長乏力,過剩產(chǎn)能以及不斷下降的商品價(jià)格驅(qū)動(dòng)通貨膨脹走低。企業(yè)盈利微薄,實(shí)際收益下降。中央銀行試圖促使經(jīng)濟(jì)返回到可持續(xù)增長路徑上而降低利率,債券收益率曲線下行而且陡峭,此階段債券是最好的資產(chǎn)選擇。

(2)復(fù)蘇階段:寬松的政策發(fā)揮效力,經(jīng)濟(jì)加速增長,通貨膨脹繼續(xù)回落,周期性生產(chǎn)增長強(qiáng)勁,企業(yè)利潤開始恢復(fù),同時(shí)央行[微博]仍保持寬松的貨幣政策,債券收益率曲線保持在低位,此階段是股票投資的“黃金(1266.10, -3.90, -0.31%)時(shí)期”。

(3)過熱階段:生產(chǎn)增長減緩,通貨膨脹上升。央行開始提高利率,驅(qū)使經(jīng)濟(jì)返回到可持續(xù)增長路徑上,而利率提升導(dǎo)致債券表現(xiàn)糟糕,股票投資收益依賴于在強(qiáng)勁的利潤增長和價(jià)值重估兩者的權(quán)衡,此階段表現(xiàn)最好的是大宗商品。

(4)滯脹階段:部分原因是生產(chǎn)要素價(jià)格上升導(dǎo)致的供給沖擊,由于生產(chǎn)不景氣,企業(yè)為了保護(hù)利潤水平而提高產(chǎn)品價(jià)格,造成工資價(jià)格螺旋式上升,使通貨膨脹進(jìn)一步上升,同時(shí)企業(yè)盈利惡化導(dǎo)致股市表現(xiàn)不佳。此階段央行繼續(xù)采取緊縮措施,同樣限制了債券市場的回暖步伐。此階段現(xiàn)金是最好的資產(chǎn)選擇。

當(dāng)然,實(shí)際運(yùn)用中投資時(shí)鐘也會(huì)逆時(shí)針移動(dòng)或跳過某個(gè)階段,主要由于外部沖擊或異常事件的影響。

根據(jù)投資時(shí)鐘原理,在不同的時(shí)間段選擇相應(yīng)的基金產(chǎn)品構(gòu)建組合的方法,就是投資時(shí)鐘基金投資策略。

1、 經(jīng)濟(jì)周期監(jiān)控

通過監(jiān)控宏觀經(jīng)濟(jì)指標(biāo)來判斷將要來臨的經(jīng)濟(jì)周期,并確定相應(yīng)的投資時(shí)鐘時(shí)段。通常可以考慮的指標(biāo)有CPI增速、PMI指數(shù)、工業(yè)增加值指標(biāo)等。

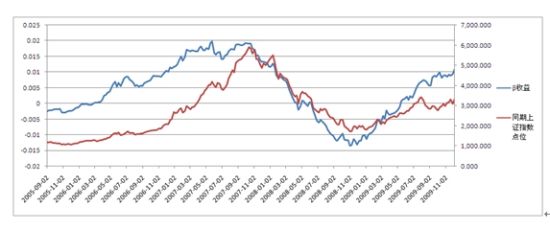

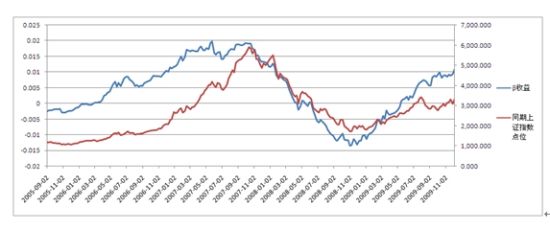

2、基于美林投資時(shí)鐘的基金投資策略

在預(yù)判完經(jīng)濟(jì)周期后,根據(jù)投資時(shí)鐘理論的指導(dǎo)進(jìn)行相應(yīng)的資產(chǎn)配置。鑒于判斷的不完全準(zhǔn)確性,一般的配置原則為超配處于投資始終周期內(nèi)的品種(以均衡配置債券、股票、商品、貨幣市場基金各25%為基準(zhǔn),處于投資時(shí)鐘周期內(nèi)的品種超配至50-70,其他三類各配置10-15%左右,比如衰退期,債券基金的配置比例為70%,其他三類各10%。具體配置比例依據(jù)對宏觀的判斷可靠性為準(zhǔn),可靠性高一些則超配比例高一些。)

美林投資時(shí)鐘基金投資策略是一種比較適合于機(jī)構(gòu)投資者的策略,由于其緊密依托于宏觀判斷在大類資產(chǎn)間做大幅度調(diào)整,因此成功應(yīng)用策略可有效提高資產(chǎn)收益率,降低資產(chǎn)的風(fēng)險(xiǎn)。但是正因?yàn)閷暧^判斷的高要求,它對個(gè)人投資者而言門檻有些高。此外,這個(gè)策略適合“中規(guī)中矩”的市場,對突變的市場環(huán)境缺乏適應(yīng)能力。

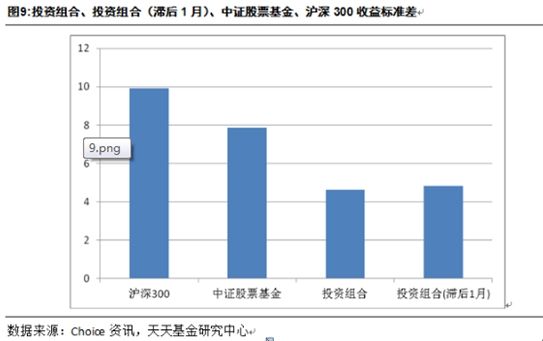

下圖是國內(nèi)某機(jī)構(gòu)利用該策略做的投資組合收益與風(fēng)險(xiǎn)情況。

前面說的很多基金投資策略均是成熟多年的投資策略。其效率以及優(yōu)缺點(diǎn)均已為市場所證明。所有的投資其實(shí)都面臨一個(gè)悖論:擇時(shí)會(huì)顯著提高收益能力,但擇時(shí)卻極難。所以但凡要求擇時(shí)的策略,一般投資者都很難掌握,而不要求擇時(shí)的被動(dòng)策略,其收益能力又很受影響。那么,有沒有這樣一種策略,既可以做擇時(shí)操作以提高收益能力,同時(shí)又不難為普通投資者掌握的呢?利用α/β收益率的轉(zhuǎn)換來輔助投資者適度擇時(shí)是一個(gè)解決途徑。 (七).α/β收益轉(zhuǎn)換策略

在描述這個(gè)策略的時(shí)候,我們要用到一些統(tǒng)計(jì)分析工具,也會(huì)涉及到一些專業(yè)術(shù)語,普通投資者可以掠過這個(gè)一部分,直接看最后的結(jié)論。

回歸法即利用一組數(shù)據(jù),對公式2中的α和β值進(jìn)行回歸。在我們過去的研究中已經(jīng)分析過,基金收益分布符合GARCH(1,1)模型的特征,故在回歸中我們繼續(xù)以GARCH(1,1)模型來刻畫基金收益分布。

我們選擇的時(shí)間區(qū)間仍然是2004年四季度至2009年三季度共五年時(shí)間,選擇的樣本是2004年四季度初已經(jīng)成立的主動(dòng)型股票方向基金,收益周期為周,回歸期間為一48周(滾動(dòng)年),滾動(dòng)計(jì)算過去一年的周收益α和β值。無風(fēng)險(xiǎn)收益以同期一年固定存款利率來代替,同期市場平均收益以A股市場全市場平均收益來代替。

下圖是計(jì)算期間內(nèi)(由于回歸期間為48周,故實(shí)際回歸得到的結(jié)果只有四年)所有樣本基金的平均α和β變化情況。

圖 計(jì)算期內(nèi)α指標(biāo)與β指標(biāo)的變化情況

數(shù)據(jù)來源:

以此來核算過去一年(48周)周平均收益中的α收益和β收益部分,二者的變化情況如下圖

圖 計(jì)算期內(nèi)α收益與β收益的變化情況

數(shù)據(jù)來源:

從這個(gè)歷史變化過程來看,α收益是非常穩(wěn)定的,而β收益呈現(xiàn)較為顯著的周期性特征。我們按照α收益與β收益的大小對比把考察期分為四段:2005-9-2至2006-3-31,2006-4-1至2008-3-21,2008-3-22至2009-5-2,2009-5-3至2009-12-4。第一段和第三段中α收益高于β收益,第二段和第四段相反。

3、利用α、β指標(biāo)強(qiáng)弱指導(dǎo)調(diào)倉的基金投資策略(簡稱α/β策略)

為了清晰地說明兩指標(biāo)對基金收益的影響,我們將每個(gè)考察期(每周)的樣本基金分為四類:高α基金(α值在樣本基金中居前50%的基金),低α基金(α值在樣本基金中居后50%的基金),高β基金(β值在樣本基金中居前50%的基金),低β基金(β值在樣本基金中居后50%的基金),計(jì)算出每組基金的周平均收益,考察在整個(gè)考察期內(nèi)周平均收益的消長情況。結(jié)果如圖

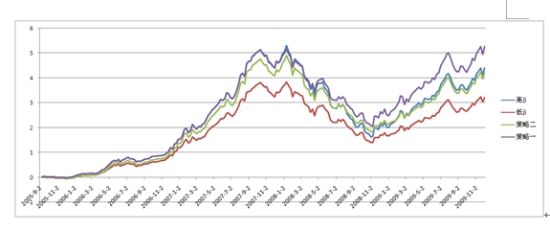

圖 不同α、β特性的基金的收益變化情況

數(shù)據(jù)來源:

可以很清楚地看到,高α組在整個(gè)期間內(nèi)都業(yè)績領(lǐng)先,低α組則持續(xù)落后。至于β指標(biāo)則是雙刃劍:上升市場環(huán)境下是有利因素,高β組領(lǐng)先;下跌環(huán)境中則是不利因素,高β組下跌最快,而低β組的下跌幅度在四組中最慢。

由此我們確定兩指標(biāo)在基金投資中的應(yīng)用,即根據(jù)兩指標(biāo)確定的最佳投資策略為:將高α指標(biāo)基金作為任何市場環(huán)境下的基金投資的首選目標(biāo),但進(jìn)一步遴選的策略則是,上升環(huán)境下選擇其中的高β指標(biāo)基金,反之則選擇低β指標(biāo)基金。我們把這個(gè)策略定為策略一。

這個(gè)策略看起來清晰明了,但實(shí)際操作中則不然。最大的問題是,這個(gè)策略操作中涉及到對未來市場環(huán)境的預(yù)測問題,而這一點(diǎn)對于大多數(shù)投資者甚至是專業(yè)的基金投資者也是很難的。

我們從上一節(jié)的圖2中可以看到,在整個(gè)考察期內(nèi),α收益和β收益在整個(gè)收益中的占比優(yōu)勢有三次反復(fù),由此把整個(gè)考察期分為四段,其中β收益占先的為二、四兩段。我們并不需要在市場拐點(diǎn)出現(xiàn)前或出現(xiàn)時(shí)就開始調(diào)整策略,而是等到β指標(biāo)相對于α指標(biāo)強(qiáng)弱易手后再進(jìn)行調(diào)整。

從下圖可以看到,β收益的變化與市場變化基本同步,其拐點(diǎn)(也是市場的拐點(diǎn))要先于β收益與α收益強(qiáng)弱易手的交匯點(diǎn),因此在二指標(biāo)強(qiáng)弱易手時(shí)再進(jìn)行策略調(diào)整,基本上不會(huì)面臨對市場拐點(diǎn)的判斷問題。

圖 β收益與市場變化情況對比

數(shù)據(jù)來源:

也就是說,我們的策略并不需要預(yù)先預(yù)測市場的拐點(diǎn),只需要在β收益在收益占比中占優(yōu)時(shí)選擇高β基金、在β收益轉(zhuǎn)弱時(shí)選擇低β基金就可以了。我們把這個(gè)策略定為策略二。顯然,策略二與策略一相比,對市場的反應(yīng)靈敏度顯著降低,但是,它的可操作性更高,也降低了因判斷失誤而帶來的額外損失。同時(shí),因?yàn)槭冀K抓住了各個(gè)時(shí)期基金收益的“主要矛盾”,效果應(yīng)該好于單純的高β策略或低β策略。

結(jié)果是不是這樣呢?

圖 四種策略的比較

數(shù)據(jù)來源:

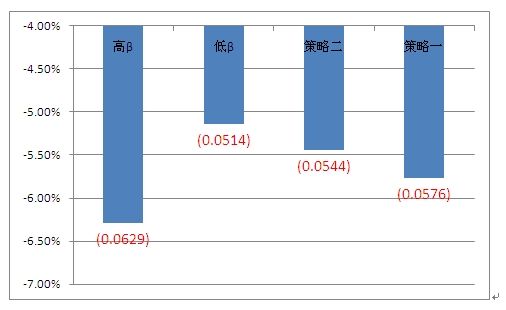

上圖是四種策略的比較。高β策略為持續(xù)選擇高β基金。低β策略則反之。可以看到,策略二的期間總收益與高β策略的收益接近,低于策略一,但顯著高于低β策略。但是考察期間風(fēng)險(xiǎn),四種策略在5%失敗概率條件下的VaR值分別如下圖:

圖 四種策略的期間VaR值

數(shù)據(jù)來源:

顯然,策略二的風(fēng)險(xiǎn)水平要遠(yuǎn)低于高β策略和策略一。利用夏普比率進(jìn)行測算的結(jié)果也如此。這說明,策略二是有效的。

4、策略的操作可行性問題

前面的分析都是在理想條件下的結(jié)果,首先假定的是可以隨時(shí)找到高α高β或者高α低β的基金,其次沒有考慮交易成本。我們的分析只表明理論上這個(gè)策略是可行的。由于基金轉(zhuǎn)換的頻率并不高,因此忽略交易成本基本符合實(shí)際,而是不是能隨時(shí)找到高α高β或者高α低β的基金,則主要取決于兩指標(biāo)的持續(xù)性。換句話說,如果你找到基金兩指標(biāo)并不持續(xù),那么在實(shí)際操作中,這個(gè)策略是不具可操作性的,因?yàn)槟憬裉煺业降母擀粱鹈魈炀涂赡苻D(zhuǎn)成低α基金,β指標(biāo)也如此。所以本節(jié)我們分析兩指標(biāo)的持續(xù)性。

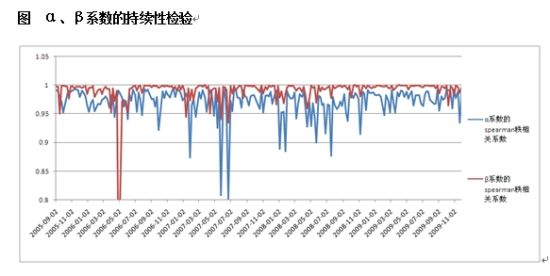

我們對所有樣本相鄰期間的α系數(shù)和β系數(shù)進(jìn)行spearman秩相關(guān)系數(shù)檢驗(yàn),結(jié)果如圖

圖 α、β系數(shù)的持續(xù)性檢驗(yàn)

數(shù)據(jù)來源:

可以看到,兩系數(shù)的spearman秩相關(guān)系數(shù)非常穩(wěn)定地維持在0.95以上, P值均小于5%。這說明,基金的α系數(shù)和β系數(shù)持續(xù)性非常好。也就說,策略二在實(shí)際操作中是可行的。

總結(jié)來說,這個(gè)策略的流程是:1、尋找高α基金,并把其中的高β和低β的分為兩組;2、持續(xù)觀察兩組基金α收益率與β收益率,當(dāng)兩者出現(xiàn)交叉強(qiáng)弱易手時(shí)調(diào)倉:前者高于后者時(shí)調(diào)倉到低β基金組,后者高于前者時(shí)調(diào)倉到高β基金組。

要說明的是這個(gè)策略是個(gè)細(xì)類資產(chǎn)投資策略,需要配合相應(yīng)的大類資產(chǎn)配置策略來操作。

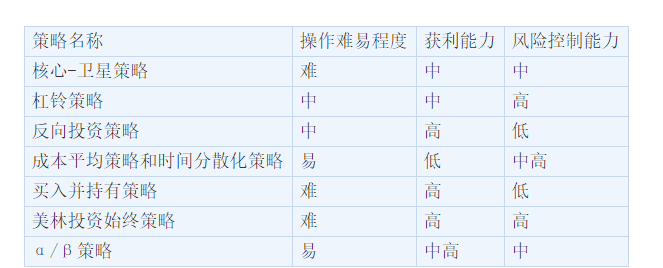

最后,我們對上述六種策略進(jìn)行簡單的列表比較:

四、各種策略的對照與比較

總結(jié)來看,策略既關(guān)注大類資產(chǎn)配置,同時(shí)也關(guān)注基礎(chǔ)市場環(huán)境變動(dòng)中大類資產(chǎn)配置的調(diào)整,同時(shí)大部分策略有比較明確的細(xì)類資產(chǎn)配置要求,因此,策略統(tǒng)管著FOF管理的全流程,說策略為王一點(diǎn)都不過分。